2021.06.03

税理士による暗号資産の税金解説 |マイニング投資による節税解説編|

第3回:

マイニング投資による節税は可能なのか? 節税になる仕組みを徹底解説

みなさんこんにちは、税理士の岡本信吾です。

今回は少し応用論点として、マイニング投資による節税は可能なのか? という点で検証してみたいと思います。

『マイニングってなに?』『暗号資産の税金ってどうなっているの?』

という方は、第1回、第2回の記事のほうもぜひ読んでみてください。

マイニング投資とその税務処理

マイニングとはパソコンの計算能力を使って自分自身で暗号資産を採掘しようとするものです。

ですので、マイニングを始める際はパソコンを高性能のものをそろえておく必要がありますし、初期費用もそれなりにかかってきます。

PCの購入費用等の初期費用は事業に関連するものなので、購入した場合は経費に計上することができます。

ただし、パソコンは一般的に高額でありかつ1年ですぐに使えなくなるものではないことから、「これくらいの期間は使えるよね」という国税庁が決める法定耐用年数に従い、少しずつ経費に入れていくことになっています。これを「減価償却」といいます。

仮にマイニング用の高機能パソコンが1台40万円だとしたら、パソコンの耐用年数である“4年”で割り、1年で10万円だけ経費になる(=4年間で価値を0に落とす)、ということになります。

また、マイニングによって暗号資産を入手した場合、採掘時点での時価をもって収益(売上)を計上することになります。

以上をまとめると、以下のようになります。

このように計算された「マイニングによる利益」に対して、個人であれば所得税、法人であれば法人税が主にかかってきます。

計算式を見ていただければわかる通り、マイニングによる収益が多くあがったとしても、減価償却などの採掘費用をより多く計上できれば利益は低くなり、結果として税金も低くなることになります。これが、マイニングの税金に関する仕組みです。

減価償却を早く計上するためにはどうしたらよいか?

『節税目的でマイニングってできないの?』『マイニング投資をしたいけど税金が高い』という方に対するアドバイスは簡単で、「減価償却費をうまくコントロールしてください」ということになります。

先ほどパソコンの法定耐用年数は4年とお伝えしましたが、例外的に4年で償却せずに即時に経費で落とせる場合が2つあります。

それが、『1台あたり10万円未満の少額資産』『経営力向上計画の認定』の2つになります。

それぞれ、どういう意味か説明します。

・「1台あたり10万円未満の少額資産」について

1年以上使えるような資産を買った場合には使用できる期間に応じて減価償却するのが原則です。

ただし、それをすべての資産に適用してしまうと計算がとても複雑かつ煩雑になってしまいます。ですので、金額が1台あたり10万円未満と小さく、税金への影響が小さいものについては、例外的に減価償却せず、一括で経費として落としてもよいというルールになっています。

なお、金額が小さいものとはいえども、固定資産をただ買っただけでは減価償却は認められません。きちんと稼働しているという実態が大事になります。

・経営力向上計画の認定について

経営力向上計画(B類型)とは、設備投資や人材計画などの投資計画について経済産業省が認定する制度のことを言い、平たく言うと「国が認めたお墨付きの事業計画」です。

より詳細に知りたい方は、こちらからご確認ください。

経営力向上計画が認定されると、様々な税制的な優遇が受けられます。

そのうち1つが即時償却と言って、固定資産を購入し稼働した時点で全額を減価償却できるという制度になります。これにより通常の減価償却の枠を超え、前倒しで経費を計上することができます。

なお、それぞれの方法のメリット・デメリットは以下のようになります。

10万円未満の少額資産は申請手続きが不要で、少額から始められる点が特長です。

例えば1台あたり9万円のマイニングPCを100台購入したとしても、1台あたりの価額が10万円未満であれば、一括して経費に計上可能です(細かい要件あり)。

その反面、900万円の多額の経費が一気に計上されてしまうので、税務署などに質問されたときはしっかりと答えられるようにしておく必要があります。もちろん、経費計上に至るロジックがしっかりしていれば何の問題もありません。

経営力向上計画はその逆で、事前に申請が必要であり手間はかかりますが、しっかり承認をもらっておけば税務署から後々とやかく言われることがない点がメリットと言えます。

どちらの方法が良いかは、利用する商品や金額規模、会社のスタンスにより使い分けるのが良いでしょう。

具体的なシュミレーションについて

それでは、具体的に「1台あたり10万円未満の少額資産」を購入した場合と「経営力向上計画(B類型)」を利用した場合のシュミレーションを考えてみましょう。

まず、経営力向上計画については160万円以上の機械装置への投資が対象になるため、比較的大口である主要通貨へのマイニング案件になります。

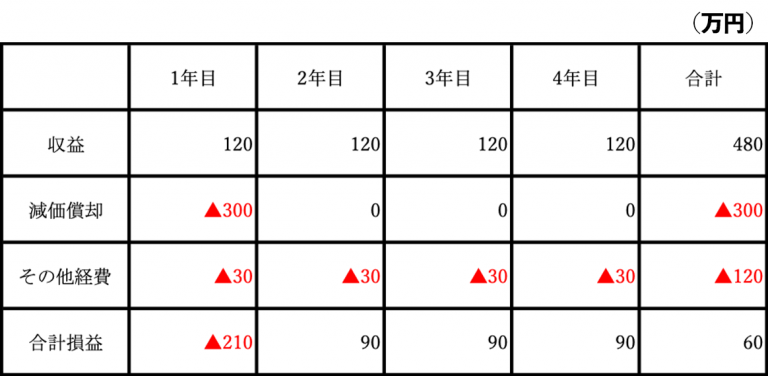

ここでは、以下のような仮定で考えます。

- ビットコインのマイニング(4年間)

- 投資額300万円(マイニング機器一式)

- 投資利回り:0.02BTC/月(0.24BTC/年)

- 1BTC=500万円

- 経費率:10%/年

となります。

投資利回りは4年間で60万円を確保しつつ、1年目は▲210万円となり赤字と損益通算することで即効性のある節税(課税の繰延)が可能です。ただし、2年目以降の採掘収益に対しては税金がかかってきますので、別途それに対する税金対策は必要になります。

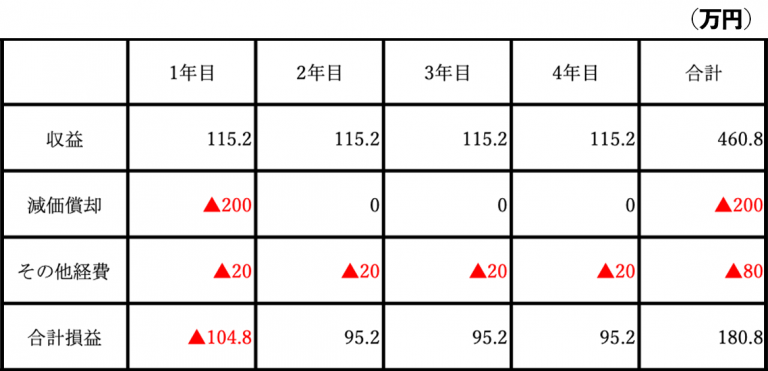

次に、10万円未満の少額資産を使ったマイニングについては、比較的小口でも始められる投資になります。今回は最近人気が急騰しており小口ロットからでも投資可能なファイルコイン(FIL)のマイニングの一例で考えてみます。

- ファイルコインのマイニング(4年間)

- 投資額200万円(1台あたり8万円×25台)

- 投資利回り:12FIL/月(144FIL/年)

- 1FIL=8,000円

- 経費率:10%/年

となり、投資利回りは4年間で104万円を確保しつつ、1年目は▲104.8万円となり赤字と損益通算することで即効性のある節税(課税の繰延)が可能です。

ビットコインと比較すると価格変動のリスクはありますが高利回りが期待できます。

こちらも2年目以降の採掘収益に対しては税金がかかってきますので、別途それに対する税金対策は必要になります。

上記2つの事例は個人でも法人でも使える方法で、いずれも変わらず上記のような結果になります。

採掘できる暗号資産は必ずしも一定ではないですし、価格の上下もあるため収益が変動するリスクはあります。ただ「暗号資産は最終的に価格が上がっていく」という前提であれば、節税効果かつ利回りも取れることを考えると悪くない事業投資であるかなと思います。

まとめ

第3回にわたってマイニングの税務記事を投稿してきましたが、いかがでしたでしょうか。

マイニングは世界でも法規制が厳しくなったり緩和されたり、まだまだこれからの部分も多いです。ただ、その分可能性に満ちた投資分野であると言えます。

私も日々勉強し、税務という面から暗号資産市場を応援しております。

もしこういったマイニングに関する税制や節税、その他ご相談があれば、株式会社インタープラネタリーまでお気軽にご相談いただければご対応いたします。

株式会社インタープラネタリー

電話番号:03-6811-2922

ホームページ:https://filecoin-ipfs.com/

メール:info@filecoin-ipfs.com

Profile ◉岡本 信吾(おかもと しんご)

税理士法人小山・ミカタパート ナーズ 代表社員

株式会社ミカタコンサルティング 代表取締役

公認会計士・税理士。

大阪大学経済学部卒業後、大手監査法人に入社。

4年間勤務したのち、港区にて税理士法人を独立開業。

200社を超える税務顧問の傍ら、節税と資金調達に強い税理士として、コンサルティングの代表取締役に就任し中小企業の支援に集中している。

融資支援のポータルサイト「ユウシサポ」(https://yushisapo.jp/)では日本政策金融公庫の融資支援件数が累計1,800件を超える。

節税相談サイト「節税の教科書」(https://www.mikataconsulting.com/)からは毎月2~3億円の税金対策の相談を受けている。