2021.05.13

税理士による暗号資産の税金解説 |税金が発生する条件と計算方法編|

第1回:

暗号資産(仮想通貨)で生じた申告義務に対して、どのくらいの金額をどういった方法で申告するのか

みなさんこんにちは、税理士の岡本信吾です。

今日は、暗号資産(仮想通貨)で生じた申告義務に対して、どのくらいの金額をどういった方法で申告するのか、について話したいと思います。

対象としては、今回はじめて暗号資産(仮想通貨)の確定申告をする方向けのものになりますので、

「確定申告をそもそもする必要があるの?」

「確定申告しなくてもバレない?」

「暗号資産(仮想通貨)って半分以上税金でもっていかれるんでしょ?」

「ちゃんと申告したいけどどうやっていいかわからない!」

という方はぜひ一度ご覧ください。

1.暗号資産(仮想通貨)の確定申告が必要な人って?

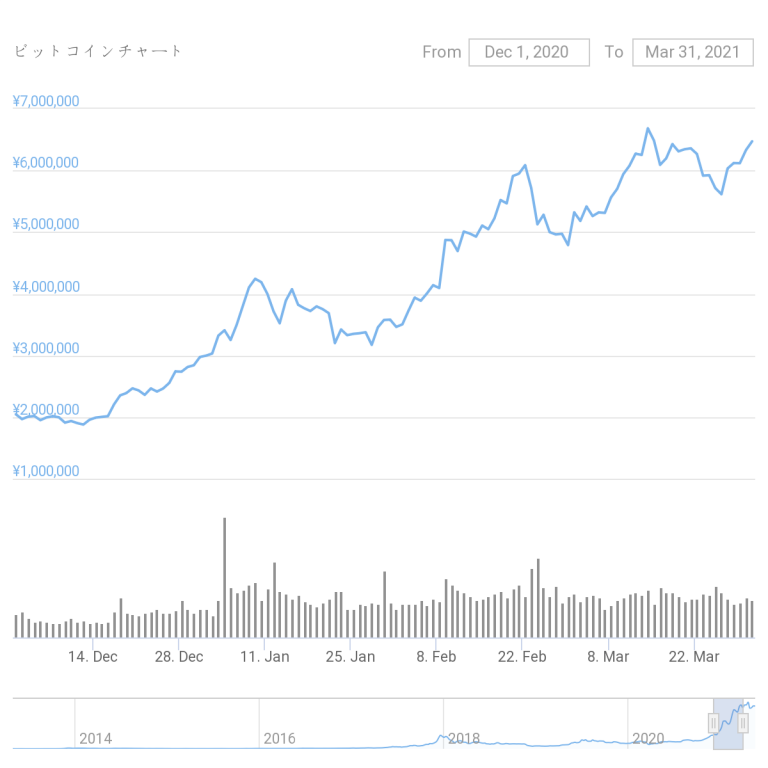

ビットコインは2020年末から2021年3月にかけて大きく上昇し、約3~4倍ほどにまで大きく価格が膨らみました。

コインゲッコーより抜粋

またビットコイン以外の暗号資産(仮想通貨)の総称であるアルトコインに至っては、その価格が10倍から100倍に増えたものも多くありました。

そういった市況の中で、トレードや保有を通じて資産を大きく増やされた方も多いのではないかと思います。

しかし資産が大きく増えた喜びもつかの間、次に税金について不安になりますよね。

どのくらい稼いだら、税務署に稼いだ事実を報告すればよいのでしょうか。

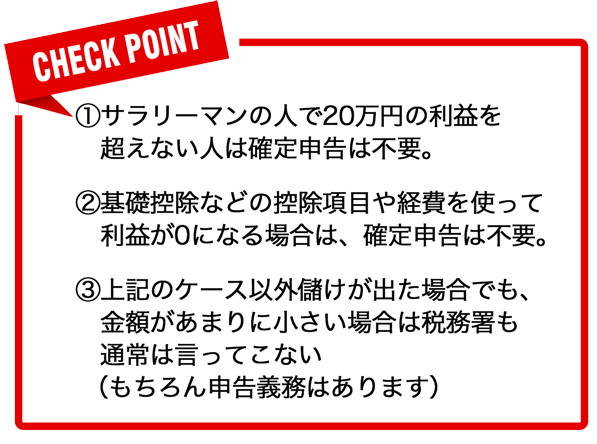

端的に記載すると、「1円でも暗号資産(仮想通貨)で利益が出たら税務署に報告しなければなりません。」ということになります。

「え! 去年ちょっと利益出たけど申告してないよ!」という方もご安心ください。

サラリーマンの方は年間の暗号資産(仮想通貨)を含む副業の利益が20万円を超えていなければ、確定申告は不要というルールになっています。

また、確定申告には基礎控除という項目があり、多くの人の控除額は「48万円」となります。

基礎控除以外にも経費や控除項目があり、儲かった金額から経費や控除を差し引いてマイナスになるようであれば、やはり確定申告の必要はありません。

そしてあまり大きな声では言えませんが、数十円や数百円の利益を税務署に申告しなかったからといって、

申告漏れだと税務署が突然怒り出すことも通常はありません。

税務署も暇ではないですから、多額の利益を申告しなかった人・脱税している人から順番に調査が入ってきます。

ここはしっかり覚えておきましょう。

2.暗号資産の税金はどうやって計算する?

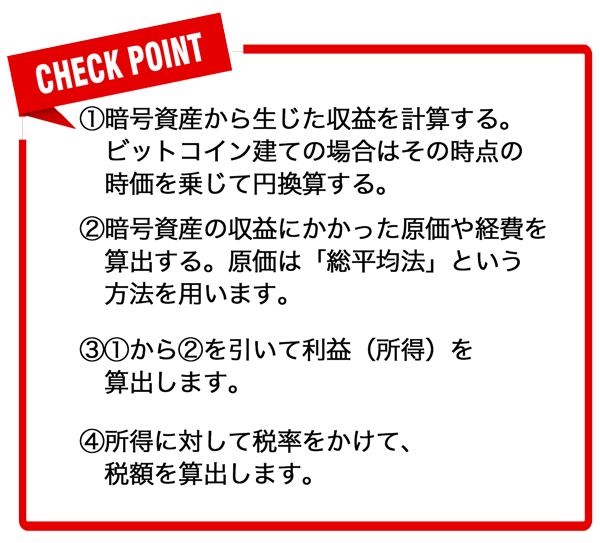

税金を申告するかしないかが分かったら、次は実際に納税額を計算してみましょう。

具体的な順番は以下の通りになります。

①で収益額を出すためには、利用している取引所からcsvデータなどで全取引明細を取得する必要があります。

②で原価を計算するのが一番時間がかかりますが、最近は暗号資産(仮想通貨)の原価計算専用ソフトなどがあるためそれを使うと比較的簡単に計算できます。

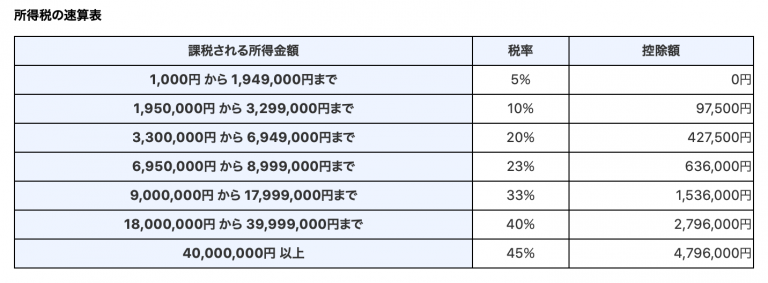

④の税率は個人の場合累進課税と言って、稼げば稼ぐだけ税率が高くなる仕組みになっています。税率は5%~45%(+住民税10%)なので、利益が大きくなければ

所得税の税率は5%で済む場合もあります。

ここまで説明してきましたが、文字だけだとわかりづらいと思うので

都内でサラリーマンをしているAさん(25)で考えてみましょう。

Aさんは年収が400万円で、2020年10月に1BTCを100万円で購入し12月に300万円で売却した結果、利益が200万円出ています。

現在独身で、生命保険等も入っていないものとします。

この場合、Aさんはサラリーマンで給与収入が400万円あり、ビットコインの利益は20万円を超えています。

また、Aさんの場合基礎控除48万円などの各種控除を考えても、給与所得とビットコインの利益はプラスになっています。

よって、確定申告は必要ということになります。

そして給与額面(総支給額)が400万円の場合、給与から引かれている社会保険や給与所得控除を考えるとだいたい給与所得は260万円ほどになります。

ここにビットコインの利益200万円を上乗せすると年間の所得は460万円となりますが、この場合の所得税率は以下の表のとおり20%となります。

この表に従って計算すると、4,600,000円×20%-427,500円=492,500円が1年間で納める税額になります。

会社の源泉所得税で毎月20,000円引かれているとすると、年間で240,000円を納めていることになりますが、

先ほど計算した492,500円と240,000円の差額である252,500円がビットコインの利益に追加でかかる所得税になるということになります。

給与から源泉税がとられているのにビットコインの税金が高すぎじゃないかと思いましたか?

これが「累進課税」の考え方であり、1年間の稼ぎが増えるほど税率が高くなる仕組みになっているため、暗号資産(仮想通貨)の利益が給与額面以下の稼ぎであっても、合計の税額は大きくなっているのです。

実際はトレードだけでなくFXやマイニング、ステーキングなどいろいろな取引があり、すべてが上記のように計算できるわけではありません。

このあたりは、暗号資産に関する税務上の取扱い及び計算書について(令和2年12月)

https://www.nta.go.jp/publication/pamph/pdf/virtual_currency_faq_03.pdf

という国税庁が出しているFAQに詳しく書いていますので、参考にしてみてください。

上記のような方法で計算した税額を、確定申告期限までに申告・納税することになります。

原則として確定申告期限は2月16日~3月15日頃ですが、2021年時点では新型コロナウイルスの影響で確定申告期限が4月まで延長されています。

いかがでしょうか?

まずはご自身が暗号資産(仮想通貨)の所得を納税する義務があるかを確認し、ざっくりどのくらいの納税額になるのか計算してみるといいと思います。

海外取引所を使っていて計算が難しい、DeFi(分散型金融)やDEX(分散型取引所)を使っていて複雑になりすぎてわからない、などがあれば専門の税理士に聞いてみてもいいかもしれません。

Profile ◉岡本 信吾(おかもと しんご)

税理士法人小山・ミカタパート ナーズ 代表社員

株式会社ミカタコンサルティング 代表取締役

公認会計士・税理士。

大阪大学経済学部卒業後、大手監査法人に入社。

4年間勤務したのち、港区にて税理士法人を独立開業。

200社を超える税務顧問の傍ら、節税と資金調達に強い税理士として、コンサルティングの代表取締役に就任し中小企業の支援に集中している。

融資支援のポータルサイト「ユウシサポ」(https://yushisapo.jp/)では日本政策金融公庫の融資支援件数が累計1,800件を超える。

節税相談サイト「節税の教科書」(https://www.mikataconsulting.com/)からは毎月2~3億円の税金対策の相談を受けている。